El impacto de la pandemia de COVID-19 en la disponibilidad de chips (semiconductores) tuvo un efecto drástico en todas las facetas de la industria automotriz y, a su vez, en la economía global. Pero ahora, a mediados de 2023, lo peor de esta crisis parece haber terminado y la industria automotriz ha encontrado finalmente una nueva normalidad. En resumen, la escasez de suministro de chips semiconductores que obstaculizó la producción de vehículos durante la mayor parte de 2021 y 2022 ha pasado a un segundo plano, con algunas excepciones, según un análisis reciente de S&P Global Mobility.

La firma estima que en 2021 se perdió un volumen de más de 9.5 millones de unidades de la producción mundial de vehículos ligeros como resultado directo de la falta de los semiconductores necesarios, y el tercer trimestre de 2021 experimentó el mayor impacto con una pérdida de volumen estimada en 3.5 millones de unidades. Otros 3 millones de unidades se perdieron en el 2022. Estas pérdidas se estiman a partir del análisis de los anuncios de los fabricantes de equipos originales, en comparación con la estimación de S&P Global Mobility de los volúmenes de planificación de producción durante los mismos períodos de tiempo.

Sin embargo, durante la primera mitad de 2023, las pérdidas identificables relacionadas específicamente con la escasez de semiconductores cayeron a unas 524,000 unidades en todo el mundo. Aunque la oferta de semiconductores sigue siendo limitada, una disponibilidad más predecible ha permitido a los fabricantes de automóviles adaptar sus programas de producción. Como resultado, vemos a los semiconductores como una causa específica de las interrupciones de producción que ocurren con menos frecuencia.

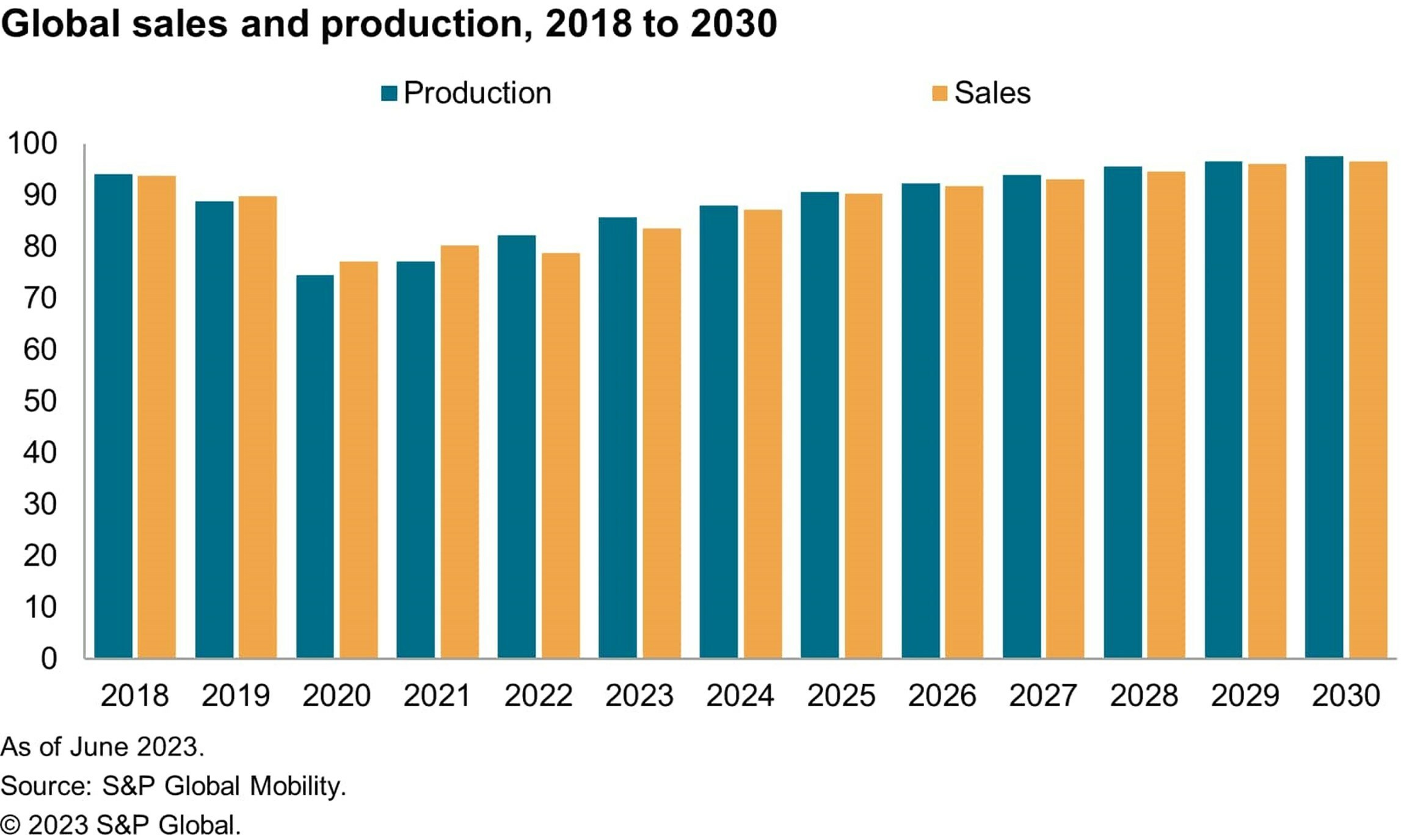

La producción en 2023 ha mejorado a medida que los fabricantes de automóviles y los proveedores se han adaptado al entorno actual, y las ventas de 2023 están mejorando con más inventario. Dicho esto, el impulso previo a la pandemia hacia una producción anual de 100 millones de vehículos a nivel mundial se ha retrasado una década, según el análisis de S&P Global Mobility.

Entonces, ¿dónde estamos a mediados de 2023?

Para nivelar las expectativas, antes de la pandemia siempre hubo desafíos en la cadena de suministro de semiconductores, pero tendían a ser episódicos y afectaban a un solo tipo de componente o proveedor individual. Los proveedores de semiconductores tienen equipos de servicio al cliente y preparación para la producción que trabajan entre bastidores, y estos recursos siempre han manejado este tipo de escasez con solo interrupciones raras en el servicio.

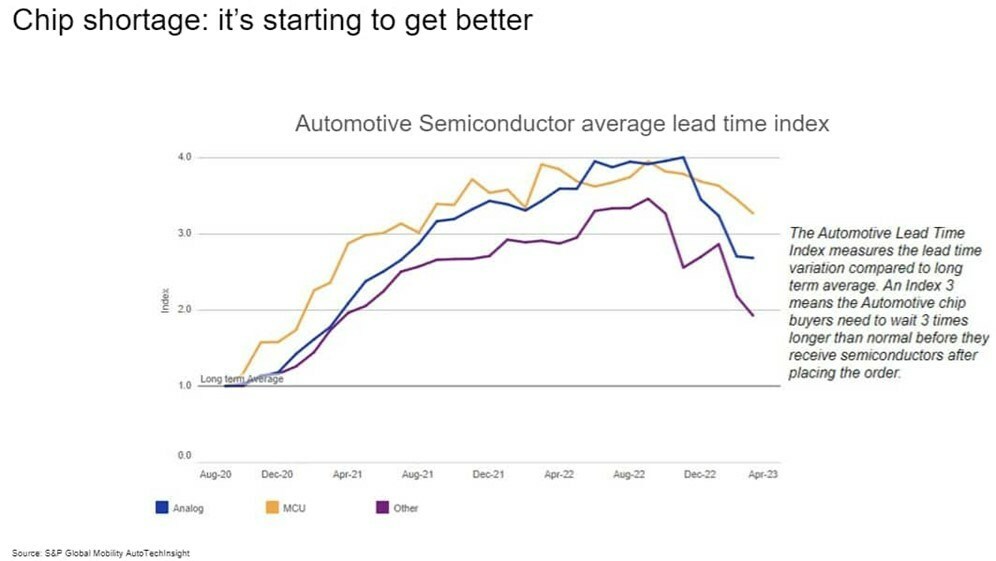

Lo que fue único en el período de la pandemia fue la escasez mayorista entre prácticamente todos los proveedores, lo que afectó a múltiples tipos de componentes (incluidas las unidades de microcontroladores, o MCU, y los análogos basados en la capacidad de los nodos de procesos maduros). ‘Pasamos de una interrupción obvia, claramente visible a nivel de fabricante de automóviles y de planta, a una etapa en la que sabemos que la restricción permanece, pero es imposible de identificar‘, dijo Mark Fulthorpe, director ejecutivo de producción global de vehículos ligeros de S&P Global Mobility.

‘Ahora estamos en una posición en la que la industria automotriz se ha adaptado a un suministro limitado y, como resultado, es mucho menos probable que se vea afectada por una interrupción significativa‘, agregó Fulthorpe. ‘Con los niveles actuales de suministro de semiconductores, estimamos que se podrían respaldar 22 millones de unidades de producción mundial de vehículos ligeros por trimestre‘.

Sin embargo, la demanda de la industria de sistemas cada vez más complejos de infoentretenimiento, seguridad avanzada y autonomía del vehículo seguirá aumentando el uso de semiconductores en los vehículos. Phil Amsrud, analista principal sénior del equipo de proveedores y componentes de S&P Global Mobility, estima que el valor de los semiconductores instalados en vehículos promedió US$500 por automóvil en 2020, pero se prevé que alcance los US$1400 por automóvil para 2028.

‘Antes de la pandemia, el tiempo de entrega desde el pedido hasta el envío de chips era de tres a cuatro meses. Durante la pandemia en 2021 y 2022, esa espera aumentó a un año o más‘, dijo Amsrud. “Pero mientras que otras industrias, como los teléfonos móviles y las PC, han experimentado un enfriamiento de la demanda últimamente, la demanda de semiconductores para automóviles está aumentando y algunos fabricantes de chips han cambiado su capacidad para abordar esa necesidad”.

Dicho esto, los tipos de chips para uso automotriz versus equipos de comunicaciones a menudo no son los mismos; o hay diferentes niveles de calificación en automoción que complican el uso de componentes de grado de consumo en aplicaciones automotrices, señaló Amsrud.

Potencial para interrupciones futuras

Aunque la crisis de los semiconductores está en gran parte resuelta, la situación del suministro de chips aún conlleva cierto grado de incertidumbre. La demanda todavíasupera la oferta de varios tipos de chips. Hay una escasez, incluso cuando la industria automotriz puede manejarla mejor hoy que hace dos años. La presión sobre la cadena de suministro se mantiene con el riesgo de una mayor interrupción.

Si bien la demanda de chips de la industria de la electrónica de consumo se ha debilitado recientemente, es probable que se recupere mientras el uso de semiconductores en los automóviles continúa aumentando, que son factores que indican una presión continua. Mientras tanto, no se ha abordado la falta estructural de capacidad para la capacidad de los nodos maduros. Los riesgos comerciales geopolíticos también continúan, como lo demuestra la decisión de China continental a principios de julio de restringir las exportaciones de algunos materiales semiconductores clave. Las tensiones comerciales entre EE. UU. y China continental siguen siendo altas, y el suministro de semiconductores aún puede verse afectado por movimientos futuros de ambos lados.

La consolidación de la electrónica en los automóviles también está impulsando la demanda de semiconductores para automóviles, con controladores de dominio y computadoras centrales que reemplazan a las unidades de control electrónico (ECU). Esto no disminuye la necesidad de chips, sino que significa que se necesitan más chips y más potentes.

La buena noticia es que esta consolidación permite el uso de sistemas en chip (SoC) más avanzados y memoria discreta, que se procesan en nodos de proceso más avanzados. Aquí es donde se dirige la mayor parte de la inversión en capacidad.

La mala noticia es que algunos componentes analógicos, discretos y de potencia siempre estarán en nodos de proceso maduros, que reciben una inversión mucho menor. El paso a controladores de dominio y computadoras centrales puede reducir la cantidad de módulos por vehículo y cambiará la combinación de semiconductores, pero no reducirá la cantidad total de semiconductores. Los dispositivos analógicos, discretos y de potencia obtendrán poco o ningún beneficio al pasar a nodos de procesos avanzados.

También está la cuestión de cómo los OEM abordan la ecuación de la capacidad de fabricación, luego de dos años de volúmenes más bajos pero, en algunos casos, ganancias más sólidas. Enfrentados a una menor capacidad, en gran parte debido a la crisis de los chips, los fabricantes de automóviles pudieron exigir precios más altos, reducir en gran medida la dependencia de los incentivos y asignar chips a productos de mayor margen y niveles de equipamiento dentro de las líneas de productos.

Para esos fabricantes de automóviles, puede haber un replanteamiento sobre cómo administrar el inventario frente a la demanda, y un incentivo para respaldar el poder de fijación de precios con producción administrada y continuar asignando chips a vehículos con un alto margen y un conjunto de funciones que inherentemente también requieren más chips. Mirando hacia el futuro, la pregunta puede no ser simplemente cuántos chips están disponibles para la industria automotriz, sino cómo los diferentes fabricantes de automóviles asignan su suministro.

El pronóstico de junio de 2023 de S&P Global Mobility prevé que las ventas mundiales de automóviles ligeros alcancen los 83.6 millones de unidades este año; no se pronostican otros 93 millones de unidades hasta 2027, lo que eleva el potencial de ventas por encima de los 100 millones de unidades después de 2030.

Con los problemas de la cadena de suministro acercándose a una situación más normalizada en 2023, se prevé que la producción alcance los 85.6 millones de unidades este año. Aunque veremos otro año de producción de 88 millones de unidades en 2024, no se espera una producción superior a 94 millones de unidades hasta 2028.

Mediados de 2023 marca un punto de inflexión cuando el suministro de semiconductores ya no limita la producción de vehículos. Seguirá habiendo partes de la cadena de suministro que representen amenazas, pero parecerán más episódicas que sistémicas. Las amenazas geopolíticas persisten en términos de capacidad de empaque y obleas en la región de Asia-Pacífico, pero la industria también está avanzando con la adición de capacidad en Japón, Europa, y América del Norte.

La efectividad y las respuestas al embargo de tecnología de semiconductores liderado por EE. UU. aún no se han determinado. Los rebotes en el crecimiento del mercado de semiconductores no automotrices son un factor desconocido. Desde la perspectiva de la industria automotriz, las lecciones aprendidas de la escasez pandémica, especialmente el equilibrio a largo plazo de nodos de procesos maduros versus avanzados, son fundamentales. Las tendencias de electrificación y conducción autónoma afectarán las arquitecturas de los vehículos, lo que a su vez afectará la combinación y la cantidad de semiconductores utilizados. Es posible que la industria haya sobrevivido a la crisis de semiconductores provocada por el COVID, pero eso no significa que esté fuera de peligro.

Fuente:

Cluster Industrial-https://www.clusterindustrial.com.mx/noticia/6465/la-escasez-de-semiconductores-ha-terminado-s-p-global-mobility